相続の話しは人の死に触れるため、とてもデリケートな分、そのままにしまいがちです。

ただ事前に準備をすることで“後悔のない相続”が実現するのもまた事実です。

相続が具体的にイメージできるよう、例に上げてご紹介いたします。

父から全財産を相続した母が亡くなりました。

不動産が多い一方、現金が少ないため、相続税の支払いが難しくなることが後でわかりました。

実際に不動産は貸地が多く、物納の要件に合う様な事前の測定はしておらず、また適正地代の交渉も後手後手で、納税には困難を極めました。

![]()

被相続人(母)が生前から対策と準備をしておくと、物納を実現するにあたっての諸問題を取り除き、納税できた内容です。

この場合、底地を売却して納税に当てる。

また延納して適正地代の見直しを行い、その間に納税資金の準備をする方法がありますが、延納の支払いに追われるため現実的ではありません。

いずれにしても事前の準備が必要なケースです。

父は相続の節税のため、私たち子供たちへの贈与を考えていました。

ただ知人に贈与税は高い、と聞いたことがあり、結果的に相続税を減らすことができるのか分かりません。

![]()

贈与することによって年間110万円まで課税されません。

ただ贈与税額が高いのは事実で、多くの資産を持っている場合、相続税額と贈与税額のどちらが高いのかお悩みの方は多いです。

私たちはシミュレーションを行い、その結果を元に最善の提案を行っております。

父が不慮の交通事故で亡くなり、不動産と現金は母と私たち姉妹が相続しました。

しかし中でも最も多額だった保険金の受取人が今は亡き祖父になっていたのです。

生命保険は父が独身時代に入ったもので、保険金に関しては法律上、「みなし相続財産」となり母は受け取ることができませんでした。

![]()

結婚した時点で保険金の受取人を確認が必要です。

また受取人を変更する場合、変更することを保険会社に連絡し、名義変更書類を提出する必要があります。

例で挙げました内容は、どれも事前に手を打っておけばスムーズに対応・対処できた内容ばかりです。

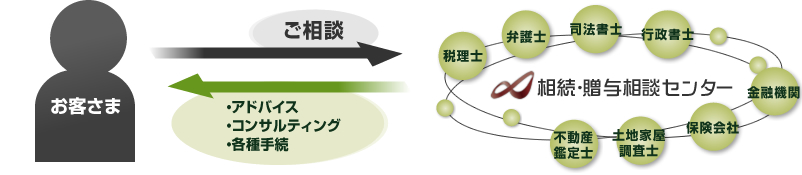

「相続・贈与相談センター」は多くの経験・実績から、事前に準備しておくべき あらゆる可能性を洗い出し、相続の問題を解決します。

相続財産を評価、つまり金銭に換算し、取るべき対策をご提案します。

遺言書の作成には、相続手続きの負担軽減、資産の分配方法の指定、遺産争いの防止など、様々なメリットがあります。

成年後見人制度は、認知症や知的障害などで判断能力が不十分な人を保護するための制度です。

後見人は財産の管理や、時には生活の管理も行いますので、負担に感じる方もいるでしょう。

私たちは、そうした成年後見人を監督人としてサポートいたいます。

「相続・贈与相談センター」では税理士、弁護士、司法書士、不動産鑑定士等、

各種専門家がネットワークを組んで、お客様の相続に関わる問題を解決します